股票配资爆仓本身就具有一定的操作便捷性,如果配资用户没有适当操作,结合市场基本面的情况参与配资交易,是很难把控市场风险的,因此,配资用户应该制定相关止损策略?

沪上某股票配资爆仓,券商资管人士指出:“各家线上配资网,券商资管背后的资源禀赋不同,可能最终在定位上也是不同的。个别线上配资网,券商资管零售端做得比较好,但是大多数还是可能更偏向机构业务。”净利润方面,41家上市股票配资爆仓,券商中,有中信证券、国联证券、第一创业和太平洋4家公司实现归母净利润同比正增长,对应归母净利润增速分别为24%、05%、4277%、973%,还有8家上市配资平台排名统计,券商一季度出现亏损。有着“首家双重主要上市方式回港的商业科技服务提供商”光环加持的金融壹账通,至今未获投资者认可。

2019年12月,金融壹账通成功在美国纽交所上市,今年7月4日,金融壹账通成功通过介绍方式在港交所正式挂牌上市,成为首家在美、港股双重上市的金融高科技中概股。

或许,金融壹账通希望通过双重主要上市的方式来获取价值重估的机会,吸引更多投资者,提升股份的流通。然而,就目前的表现而言,二级市场的投资者们,似乎并不买账,金融壹账通尚未获得投资者的认可。

增收不增利,盈利能力被质疑

北京时间8月17日,平安集团旗下金融壹账通发布了2022年第二季度未经审计的财务业绩报告,这是其完成回港双重上市后首份财报。

从披露的财务数据看,金融壹账通依旧处于增收不增利的尴尬境地。财报显示,金融壹账通2022年二季度的营收为134亿元,同比增长12%,归属于股东的净亏损为45亿元,较上年同期49亿元的净亏损有所收窄。

营收保持增长,增速放缓。

财报显示,金融壹账通2022年第二季度营收为134亿元,较上年同期的68亿元增长12%,这一增速低于上年同期25%的同比增速,同样低于上一季度23%的增速。

异观财经通过梳理金融壹账通近五年数据发现,金融壹账通营收持续增长,但同比增速却出现下滑的趋势。

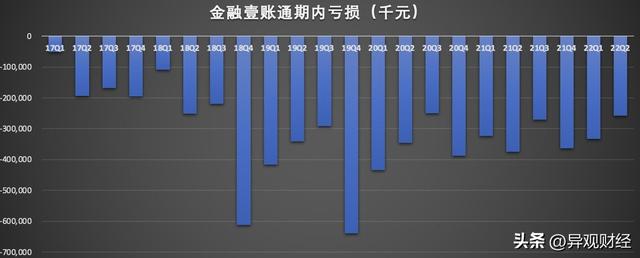

比营收增速放缓更值得关注的是,金融壹账通的一直深陷亏损的泥沼,并且亏损还有扩大的趋势。具体来看,2017年-2021年,金融壹账通的归母净利润分别为-07亿元、-196亿元、-161亿元、-154亿元和-182亿元。

2022年第二季度,金融壹账通的期内净亏损58亿元,今年上半年净亏损高达9亿元,居高不下的净亏损,让资本市场的投资者们看不到金融壹账通盈利的希望。

事实上,金融壹账通难以扭转亏损的“窘态”,一定程度上与持续的费用投入有很大关系。金融壹账通作为技术类公司,就意味着需要持续大量的研发投入。

数据显示,2022年第二季度,金融壹账通的研发费用为78亿元,较上年同期的59亿元,增长2%,研发费用率从上年同期的31%,下降至本季度的33%。

金融壹账通在确保研发费用保持稳定增加的情况下,在有意识的控制营销费用的支出。数据显示,2022年第二季度,金融壹账通的营销费用为09亿元,较上年同期的27亿元,减少19%,营销费用率从上年同期的13%,下降至本季度的7%。

金融壹账通想要获得投资者的认可,首先需要证明其自身是否具备盈利的能力,从目前的情况来看,金融壹账通即便在控制营销费用的前提下,其依旧未能让净亏损的情况有实质性的改善。

对平安系持续上升的依赖性被诟病

金融壹账通的定位是面向金融机构的商业科技云服务平台,为金融机构提供“科技+业务”的解决方案。

根据官网介绍,其主要为银行、保险、投资等金融行业多个垂直领域提供端到端的服务,提供服务包括营销获客、风险管理和客户服务的全流程服务,以及从数据管理、智慧经营到云平台的底层技术服务。

金融壹账通在招股书中披露,公司更侧重培育客户群,搭建及发展产品技术基础设施和能力,而非追求即时财务回报和盈利能力。

然而,异观财经发现,最近三年,金融壹账通的优质客户增长缺乏一定的稳定性,即便是整体客户数量有所增加的情况下,金融壹账通对平安系的依赖性不减反增,且优质客户贡献的年度客均收入在下降。

招股书数据,其2021年收入的51%、4%及36%分别来自平安集团、陆金所平台及第三方客户。金融壹账通对平安集团的依赖在过去3年呈上升趋势。

数据显示,其于2019年、2020年和2021年,来自平安集团的总收入分别为95亿元、127亿元和217亿元、向平安集团的销售总额分别占其总收入的47%、51%和51%。

2019年、2020年和2021年来自陆金所的总收入分别为3亿元、43亿元和28亿元,向陆金所的销售额分别占其总收入的18%、4%和4%。2022年二季度,金融壹账通来自平安集团和陆金所的收入分别为83亿元和07亿元,总收入占比分别为60%和9%。

众所周知,陆金所也是平安系,那么平安集团和陆金所为金融壹账通贡献了近七成的收入。

客户方面,金融壹账通将财年收入贡献10万元以上的客户定义为优质客户;财年收入贡献100万元的视为优质+客户。

2019年、2020年和2021年,金融壹账通的优质客户数量分别为47594和79年度同比增速为26%和34%。优质客户数量保持了稳定增长,但优质客户贡献的总营收增速却在下滑,年度优质客户的客均收入持续下滑。

数据显示,2019年、2020年和2021年,优质客户贡献的收入分别为106亿元、117亿元和147亿元,客均收入分别为280万元、260万和220万,严重下滑。

2019年、2020年和2021年,年度贡献100万元的优质+客户数量分别为18168和21贡献的收入分别为191亿元、176亿元和165亿元,客均收入分别为640万元、820万和740万元。

客均收入的变现,一定程度上可以反映出客户对公司服务的满意程度,以及是否有意愿继续深化与公司的合作,由此可以看出,金融壹账通在平安系以外的第三方客户的获取上还面临一定的压力和挑战。

收入对平安系的依赖程度加强,第三方客户的拓展和培养也需要较长的时间,如此看来,金融壹账通距离盈利期还有很长的路要走。

业绩之外,投资者也非常在意公司管理层的领导能力以及管理团队的稳定情况。金融壹账通管理团队的动荡也让投资者不安。

上市以来,金融壹账通联席CEO等多位高管更迭,联席总经理邱寒先后在2020年离任,后赴任PayPal高级副总裁兼中国区首席执行官。2021年4月,金融壹账通发布公告称,聘任罗永涛担任公司首席财务官,负责全面统筹与管理公司的财务工作;聘任陈旭华担任公司首席营销官,负责公司营销管理及加马平台的相关工作。原首席财务官罗伟杰因个人原因辞任公司首席财务官的职务。

2021年10月,叶望春提出辞去公司首席执行官职务请求,原金蝶总裁沈崇锋出任公司董事兼首席执行官。与此叶望春继续担任公司董事长,负责公司的整体战略、人才建设、重大客户关系等职责。

值得一提的是,2021年8月传出一份金融壹账通的举报信。内容表示,金融壹账通存在财务造假、商业贿赂、市场操纵、非法隐瞒重大信息披露等违法行为,称金融壹账通在中国平安内部依赖集团输送,但大部分收入都要通过研发费用返还。

举报信中还提及,“团队这三年多流失了超过70%的非原平安系中高层员工。除了担心财务造假惹火上身外,还有业务从根本上无法在非平安系客户中推动的原因。”而在金融壹账通后续发布的调查结果公告称中,未发现与匿名信举报内容相关的问题发生。

从盈利能力到管理层动荡,各种“负面”的情绪都让投资者感到也不安,这直接也体现在了金融壹账通的股价。

2019年12月,金融壹账通成功登陆纽交所,以10美元/ADS的发行价融资超过59亿美元。截至异观财经发稿前,金融壹账通美股市场股价为2美元,较10美元的发行价,下跌88%,总市值仅为68亿美元。

目前线上配资公司越来越多,投资者选择正规可靠的股票配资爆仓抓住机会及时参与配资投资活动一定要注意相关风险性,涉及到资金交易,不仅要注意配资用户自身的操作手法等,同时也要关注配资市场存在的相关风险,及时规避。

文章为作者独立观点,不代表粤友钱配资观点

赢今策略2023-05-09

AI这块目前来说,N卡不可替代,这点即使不看服务器,看消费级N卡相对A同样光栅性能的显卡溢价就很明显了,老黄在CUDA上深耕十几年后,开始垄断了。造成现在超威只能用价格获取竞争力,新入的intel就是打酱油的,至于股票这些明显根本没法跟这两家比的。而Foundry这块目前由于上个周期过量投资,严重产能过剩,需求萎缩,别说中芯这样不能打的,能打的都不行,韩国那金丝雀都开始口吐白沫了,抗不过行业出清周期的。